核心观点

本周聚焦:

一季度,国内经济回暖主要缘于疫后复苏红利驱动,表现为生产恢复推动出口形势好转,出行需求释放催化下游消费回暖。从行业表现看,制造业从去年四季度的“量价齐跌”转向“量升价跌”,企业或从主动去库转向被动去库。从景气度边际表现看,下游消费制造gt;;中游装备制造gt;;上游原材料加工;服务业中,交通运输、住宿餐饮、房地产等线下活动回暖,但距离疫情前仍有一定差距。

向前看,考虑到疫后经济脉冲式修复放缓、海外总需求回落预期逐步兑现,消费回暖和产业升级将成为推动下一阶段国内经济复苏的主线。

制造业、服务业是驱动一季度经济复苏的主因

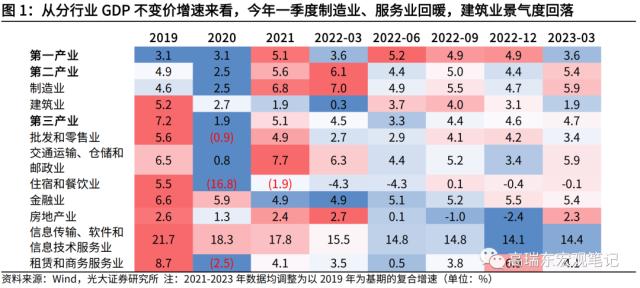

从一季度GDP表现看,制造业,交通运输、房地产等行业景气度明显提升,而建筑业景气度回落,与年初出口数据好转、服务消费快速恢复、房地产销售回暖而投资疲弱的特点相一致。

从制造业内部来看,今年3月,制造业各行业景气度普遍回暖,多数从去年12月的“量价齐跌”转入“量升价跌”,指向经济复苏初期,供给端修复好于需求端,行业整体去库进程尚未结束。从行业景气度边际改善情况来看,下游消费制造gt;;;;中游装备制造gt;;;;上游原材料加工,煤炭行业景气度表现为高位放缓。

下游消费制造行业中,与出行、地产后周期相关的酒饮料茶、纺织服装、文教娱、烟草、家具制造行业景气度较高,部分行业表现为“量价齐升”。

中游装备制造业行业景气度居中,表现为“量升价跌”。从“量”维度看,电气机械、专用设备、运输设备gt;;;;汽车制造、金属制品gt;;;;通用设备、电子设备。

上游原材料加工行业景气度改善幅度最弱,由于行业库存水平偏高,多数行业仍然受到价格下跌的困扰,表现为“量升价跌”。从“量”维度看,有色金属gt;;;;黑色金属、非金属矿物gt;;;;石油石化行业。

消费回暖和产业升级或是推动下一阶段经济复苏的主线

一季度,国内经济复苏主要受益于疫后复苏红利驱动。需求方面,出行类消费快速复苏,前期积压的购房、服务消费需求得以释放;供给方面,国内复工复产加快推进,生产端快速恢复,是推动年初出口数据好转的重要原因。

进入3月,经济复苏节奏有所放缓,指向疫后复苏红利驱动边际转弱,随着未来海外总需求回落的预期逐步兑现,后续驱动国内经济增长的线索,大概率来自于消费回暖和产业升级两条主线。

一是,一季度居民收入向上修复,消费倾向明显回升,已经高于2020-2022年疫情期间水平,同时信贷数据指向居民“去杠杆”势头缓和,未来消费回暖的确定性进一步增强。预计交通、住宿、餐饮、娱乐等服务消费有望持续修复,家电、家具、纺服等与出行及地产后周期相关的可选消费也有望进一步回暖。

二是,产业升级路径驱动下,汽车和“新三样”产品出口优势增强,有望维持出口韧性;随着下游消费稳步修复、二季度PPI同比触底回升,制造业企业盈利有望向上修复,企业将从主动去库逐步转向被动去库、主动补库,设备投资需求有望改善,推动中游装备制造景气度维持高位。

风险提示:国内经济恢复力度不及预期;海外需求超预期回落。

一、节后消费降温,带动CPI涨幅明显回落

一、本周聚焦:疫后经济复苏有哪些结构性特征?

1.1 制造业、服务业是驱动一季度经济复苏的主因

一季度我国GDP总量实现超预期增长,指向疫后复苏背景下,国内经济企稳回升。但不同于海外国家疫后复苏的规律,本轮国内疫后复苏发生在外需回落、国内经济转向高质量发展、居民前期“去杠杆”的过程中,因此驱动疫后经济复苏的力量并不均衡,行业分化特征明显。因此,我们重点从行业层面,观测当前各行业景气度水平。

从GDP不变价观测各行业表现来看,今年一季度制造业、交通运输业、房地产业景气度明显提升,而建筑业景气度回落,与年初出口数据好转、服务消费快速恢复、房地产销售回暖而投资疲弱的情况相一致。

我们以2019年为基期计算各年份的复合增速,观察各行业增加值变化。

今年一季度第一产业增加值增速为3.6%,低于去年四季度的4.9%,但仍高于2019年、2020年全年增速,与近年来加快建设农业强国,推进农业农村现代化的目标有关。

今年一季度第二产业增加值增速升至5.4%,高于去年四季度的4.4%。其中,制造业迎来较快复苏,增加值增速提升至5.9%,高于去年四季度的4.7%,但低于2021年全年增速,与去年下半年之后外需转弱、居民商品消费恢复偏慢有关。而建筑业景气度明显回落,增加值增速回落至1.9%,低于去年四季度的3.1%,主要受房地产新开工拖累。

今年一季度第三产业增加值增速小幅升至4.7%,略高于去年四季度的4.6%,但相较疫情前仍存在产出缺口。其中,受益于居民出行活动恢复,交通运输、仓储和邮政业增加值增速明显提升,自去年四季度的3.4%升至5.9%,但低于2019年、2021年全年增速;住宿和餐饮业增加值增速小幅回升,尽管高于疫情三年来的平均增速,但绝对水平不及2019年,指向供给水平恢复较慢。而受益于新房和二手房销售回暖,今年一季度房地产业增加值增速回正至2.3%。

1.2 制造业领域复苏分化,中下游改善幅度好于上游

对于行业景气度的观测,我们采用量与价格(各行业工业品价格增速)分别作为供需的衡量指标。主要选取28个主要行业自2019年以来的月度数据,首先将各行业增加值增速调整为以2019年为基期的复合增速,其次计算2019年-2023年3月,每月的增加值增速和PPI增速的分位数水平,通过对比2022年12月和2023年3月的分位数水平,捕捉其边际变化。

今年3月,制造业各行业景气度出现普遍回暖,多数从去年12月的“量价齐跌”转入“量升价跌”,指向经济复苏初期,供给端修复好于需求端,行业整体去库进程尚未结束。从行业景气度边际改善情况来看,下游消费制造gt;;;;中游装备制造gt;;;;上游原材料加工,煤炭行业景气度呈现高位放缓情况。

下游消费制造行业中,与出行、地产后周期相关的行业景气度最高,部分行业步入“量价齐升”阶段。今年3月,与居民外出消费相关的,酒饮料茶、纺织服装、文教娱乐的量价分位数水平均处在高景气度区间,烟草、家具制造行业也呈现“量价齐升”的特征;食品制造景气度有所回落,农副加工行业表现为“量价齐跌”,食品制造行业表现为“量升价跌”,二者价格下跌主要与高库存水平有关,今年2月,库存同比均处在2016年以来90%以上分位数水平;而随着防疫需求的降温,医药制造业景气度有所回落,表现为“量跌价平”。

中游装备制造业行业景气度居中,均表现为“量升价跌”。一方面与原材料成本下跌有关,另一方面,也与年初外需表现好于内需,部分行业仍在去库进程有关。其中,电气机械、专用设备、运输设备工业增加值增速改善幅度最大,受益于国内产业升级、出口优势带来的韧性驱动;其次是汽车制造、金属制品,改善幅度最弱的是通用设备、电子设备,与房地产新开工强度较弱、消费电子行业周期性走弱有关。

上游原材料加工行业景气度改善幅度偏弱,由于行业库存水平偏高,多数行业仍受制于价格下跌的困扰,表现为“量升价跌”。其中,有色金属行业生产端改善幅度最大,3月增加值增速位于2019年以来70%分位数水平,但受全球大宗商品下行周期影响,价格依旧承压;随着年初建筑业施工回暖,相关的黑色金属、非金属制品景气度提升,但由于库存水平偏高,价格仍处在下跌区间,拖累整体盈利水平;石化链条行业生产水平普遍回暖,但分位数水平仍处在50%以下的景气度偏低区间,今年由于能源危机缓解,产品价格相较去年同期也出现普遍下跌。

煤炭开采景气度仍处在高位,但出现边际放缓,生产及价格水平同步回落。这与去年以来行业产能持续扩张有关,今年2月,煤炭开采产成品库存同比处在2016年以来94%分位数水平。

1.3 消费回暖和产业升级或是推动下一阶段经济复苏的主线

一季度,国内经济复苏主要受益于疫后复苏红利。一方面,消费场景恢复后,出行类消费快速复苏,前期积压的购房、服务性需求得以释放;另一方面,国内复工复产加快推进,保证供给端的快速恢复,是推动年初出口数据好转的重要原因。

进入3月,经济复苏节奏有所放缓,指向疫后红利释放效果转弱,随着未来海外总需求回落的预期逐步兑现,后续驱动国内经济增长的线索,大概率来自于消费回暖和产业升级两条主线。

一是,随着居民收入提升和消费意愿改善,未来消费回暖的确定性进一步增强,交通、住宿、餐饮、娱乐等服务消费,以及家电、家具、纺服等可选消费景气度均有望提升。

从一季度居民收入和消费数据看,居民收入增速提升,消费倾向开始回升,已经高于2020-2022年,但尚未修复至疫情前水平。以2019年为基期的复合增速看,今年一季度,全国居民人均可支配收入增速提升至6.4%,高于去年四季度的5.6%,居民人均消费支出增速提升至5.0%,高于去年四季度的3.0%。一季度居民平均消费倾向为62.0%,已经高于2020-2022年同期均值60.9%,但距离2019年同期的65.2%仍有一定差距。未来随着服务业恢复持续向好,有望带动相关就业岗位加快恢复,进一步提振居民消费意愿。

从居民存贷款数据看,居民储蓄意愿有所减弱,消费和投资信心正在筑底。今年以来,居民储蓄意愿有所减弱,“去杠杆”势头缓和。从存款数据看,3月居民新增存款同比增量降至2051亿元,低于1-2月9375亿元的同比增量均值,也低于2022年6617亿元的月均同比增量。从贷款数据看,3月居民部门新增净融资同比多增4859亿元,其中,短期信贷同比多增2246亿元,中长期信贷同比多增2613亿元。居民部门新增净融资连续2个月维持同比扩张,指向居民预期可能正在筑底,“去杠杆”势头开始放缓。今年第一季度城镇储户问卷调查结果显示,倾向于“更多储蓄”的居民占58.0%,比上季度减少3.8个百分点;倾向于“更多消费”和“更多投资”的居民分别占23.2%和18.8%,均分别高于上季度的22.8%、15.5%,同样也指向居民储蓄意愿降低、消费和投资意愿提升。

二是,产业升级路径驱动下,汽车和“新三样”产品出口优势增强,以及相关行业设备投资更新,有望推动中游装备制造景气度维持高位。

一方面,今年一季度国内出口数据回暖,除与欧美供需缺口短期走阔、国内复工复产加快推进外,也受益于RCEP政策红利持续释放,以及汽车和“新三样”产品出口优势增强。今年在海外总需求回落背景下,我国与RCEP国家贸易往来加强、以及新能源产品优势强化,有望维持装备制造领域出口韧性。

另一方面,企业盈利下滑和库存高位,对制造业投资扩产造成一定压力。但随着下游消费稳步修复、二季度PPI同比触底回升,制造业企业盈利有望向上修复。目前看,电气机械等装备制造业去库进程已进入下半场,今年1-2月专用设备、通用设备产成品库存增速呈现触底反弹。随着需求回暖、盈利修复,企业将从主动去库逐步转向被动去库、主动补库,设备投资需求将随之提升。

二、海外观察

2.1金融与流动性数据:各国国债收益率多数上行

美国10年期国债收益率上行。本周美国10年期国债收益率3.57%,较上周末上行5BP,其中通胀预期较上周下行2BP,实际收益率1.29%,较上周末上升7BP。法国10年期国债收益率较上周末上行5BP至2.99%,德国10年期国债收益率较上周末上行7BP至2.44%,日本10年期国债收益率较上周末上行2BP至0.48%(截至4月20日),英国10年期国债收益率较上周末上行20BP 至3.86%(截至4月19日)。

美国10y-2y国债收益率利差收窄。本周美国10年期和2年期国债期限利差为-0.60%,较上周下行4BP。美国AAA级企业期权调整利差较上周末持平为0.55%,美国高收益债期权调整利差较上周末上行11BP至4.54%。

2.2全球市场:全球股市涨跌分化,大宗商品价格普跌

全球股市涨跌分化。本周,欧洲股市普涨,法国CAC40、英国富时100、德国DAX分别上涨0.76%、0.54%、0.47%,意大利富时MIB下跌0.45%。美股全线下跌,标普500、道琼斯工业指数、纳斯达克指数分别下跌0.10%、0.23%、0.42%。亚洲股市分化,俄罗斯RTS、新西兰标普50、日经225分别上涨3.69%、0.40%、0.25%,澳洲标普200、韩国综合指数、上证指数、恒生指数分别下跌0.43%、1.05%、1.11%、1.78%。

大宗商品价格普跌。其中,LME铝上涨0.71%,其余大宗商品价格普跌。COMEX黄金、COMEX白银、CBOT小麦、LME铜、SHFE螺纹钢、CBOT玉米、CBOT大豆、DCE焦炭、LME锌、DCE焦煤、ICE布油、DCE铁矿石、NYMEX RBOB汽油分别下跌1.08%、1.20%、1.21%、2.69%、2.71%、3.34%、3.42%、3.61%、4.85%、4.86%、5.28%、5.86%、9.25%。

2.3 央行观察:美欧加息步伐或将继续

4月19日,美联储褐皮书公布,显示近几周美国经济增长陷入停滞,通胀和招聘活动放缓,信贷渠道变窄。褐皮书称,最近几周美国总体经济活动几乎没有变化,几个辖区指出在不确定性增加和对流动性的担忧加剧之际,银行收紧了贷款标准。近期美国总体物价水平温和上升,但价格上涨速度或有所放缓。

美联储官员表示为应对高通胀,加息步伐或将继续。4月21日,美联储哈克称,需要进一步收紧政策来应对高通胀,加息结束后美联储将需要在一段时间内维持利率稳定。同日美联储梅斯特表示,预计今年货币政策将需要进一步进入限制性区域,终端利率或将高于5%,具体取决于经济和金融形势的发展。

2.4 海外政策:欧洲“芯片法案”落地;美财长耶伦强调美国“国家安全”

4月18日,欧洲理事会和欧洲议会通过了一项临时政治协议,就涉及430亿欧元补贴的《The EU Chips Act》最终版本达成一致。法案目标是到2030年,欧盟拟动用430亿欧元资金提振半导体行业,以将欧盟占全球半导体制造市场的份额从10%提升至至少20%;大幅提升芯片制造工艺,建立欧盟的半导体供应链,并与美国和亚洲同行竞争。

4月20日,美国众议院议长麦卡锡表示,正在推出一份债务上限相关立法措施。白宫需要开始就债务上限进行谈判;众议院共和党希望提高债务上限并削减支出;正在推出一份债务上限相关立法措施;债务法案将设法收回未使用的防疫资金用于日常开支;法案将减少对国税局的拨款,并结束绿色产业补贴措施。

4月20日,美国财政部长耶伦就中美关系发表讲话,表明美国无意与中国脱钩,但未来仍将强调“国家安全”。耶伦宣称,任何与中国脱钩的努力都将是“灾难性的”,美国寻求与中国建立“建设性和公平的经济关系”。但“当美国利益受到威胁时”,美国将坚定地捍卫国家安全,即使以牺牲中美关系为代价。在国际关系中,耶伦表示美中两国有必要“坦诚讨论棘手问题”,比如帮助面临债务问题的新兴市场和发展中国家等。

三、国内观察

3.1上游:原油、铜价环比上涨

原油价格环比上涨,环比由负转正。2023年4月以来,WTI原油价格环比上涨10.06%,环比由负转正,由上月的-4.54%转正为本月的10.06%,最新月度均价为80.75美元/桶。布伦特原油价格环比上涨7.14%,环比由负转正,由上月的-5.18%转正为本月的7.14%,最新月度均价为84.87美元/桶。

铜价、铝价环比上涨,铜、铝库存同比下降。2023年4月以来,铜价环比上涨0.86%,环比由负转正,由上月的-1.33%转正为本月的0.86%,库存同比下降51.71%,降幅相对上月扩大44.13个百分点。铝价环比上涨2.25%,环比由负转正,由上月的-5.26%转正为本月的2.25%,库存同比下降10.57%,降幅缩窄15.36个百分点。

3.2中游:水泥价格指数环比上升,螺纹钢价格环比下跌,库存同比下降

水泥价格指数环比上升。4月以来,全国水泥价格指数环比上涨2.27%,增幅缩小0.92个百分点。华北、东北、华东、中南、西北以及西南各区价格指数环比分别为:3.18%、0%、0.91%、3.79%、0.01%以及3.80%。

螺纹钢价格环比下跌,库存同比下降,钢坯库存同比上涨。2023年4月以来,螺纹钢价格环比由正转负,环比由上月的0.96%转负为-4.55%。螺纹钢库存同比下降15.42%,跌幅相对上月缩窄3.26个百分点。钢坯库存同比上涨64.88%,增幅缩小157.85个百分点。

3.3下游:商品房成交面积增幅缩窄,猪价菜价下跌,水果价格上涨

商品房成交面积增幅缩窄。2023年4月以来,商品房成交面积上涨64.71%,增幅缩窄12.17个百分点。其中,一线、二线、三线城市商品房成交面积同比分别为:97.11%、59.75%以及36.2%,同比变动幅度分别为36.86、-6.71以及-117.7个百分点。

土地成交面积跌幅收窄。2023年4月以来,百城土地供应面积同比增速为5.80%,上月为-12.02%;土地成交面积同比增速为-0.12%,上月为-13.41%;土地成交溢价率为5.50%,较上月上涨1.99个百分点。

猪肉、蔬菜价格下跌,水果价格上涨。2023年4月以来,猪肉价格环比下跌5.08%至19.54元/公斤,跌幅相对上月扩大2.6个百分点。蔬菜价格环比下跌8.22%至4.89元/公斤,跌幅缩窄0.55个百分点。水果价格环比上涨0.14%至7.89元/公斤,增幅缩小4.54个百分点。

乘用车日均零售销量增幅扩大。4月以来,乘用车日均零售销量同比增加17.39%,增幅扩大16.26个百分点。批发销量同比增加15.64%,增幅扩大8.26个百分点。

3.4流动性:货币市场利率趋势分化,国债利率普遍下行

货币市场利率趋势分化,国债利率普遍下行。2023年4月以来,R001较上月末下行36bp至2.29%;R007较上月末下行120bp至2.51%;DR001较上月末上行46bp至2.27%;DR007较上月末下行12bp至2.27%。一年期国债利率较上月末下行8bp至2.19%。十年期国债利率较上月末下行2bp至2.83%。一年期AAA+企业债利率较上月末下行3bp至2.7%。十年期AAA+企业债利率较上月末下行5bp至3.34%。

3.5国内政策:发改委强调提振消费持续回升的动力;国资委强调着力发展战略性新兴产业

4月19日,国家发展改革委举行4月份新闻发布会,强调要提振消费持续回升的动力。接下来将重点做好四方面工作:一是,研究起草关于恢复和扩大消费的政策文件,围绕大宗消费、服务消费、农村消费等重点领域;二是,下大力气稳定汽车消费,大力推动新能源汽车下乡;三是,会同有关方面优化就业、收入分配和消费全链条良性循环促进机制;四是,研究制定关于营造放心消费环境的政策文件。

4月19日,国资委党委召开扩大会议,强调推动国资央企着力发展实体经济特别是战略性新兴产业。会议认为,要更好推动国资央企在中国式现代化新征程中走在前列,着力提升科技自立自强水平,提升自主创新能力;着力发展实体经济特别是战略性新兴产业,加快推进现代化产业体系建设;抓好新一轮国企改革深化提升行动组织实施,高水平参与共建“一带一路”。

4月20日,工信部举办发布会介绍一季度工业和信息化发展状况,表示下一步将制定实施重点行业稳增长的工作方案。一是营造良好产业发展环境,落实落细稳增长政策举措,抓实抓细部省协作、部门协同;二是推动出口保稳提质,加大对制造业外贸企业的支持力度,配合有关部门落实好稳外贸政策举措;三是促进内需加快恢复,以高质量供给促进消费;四是持续增强发展动能,加快战略性新兴产业的创新发展。

四、财经日历

五、风险提示

国内经济恢复力度不及预期;海外需求超预期回落。

郑重声明:此文内容为本网站转载企业宣传资讯,目的在于传播更多信息,与本站立场无关。仅供读者参考,并请自行核实相关内容。